「M&Aを検討しているが、うちは債務超過だから難しい…」

とお悩みの経営者の皆様へ。

実は、債務超過の企業でも、M&Aによって事業を売却することは可能です。

この記事では、債務超過の企業がどのようにしてM&Aを成功させたのか、具体的な方法をご紹介します。

さらに、M&Aで損をしないためのポイントについても詳しく説明します。

今後の経営判断に役立つヒントがきっと見つかるはずですので、ぜひ最後までお読みください。

債務超過と赤字は何が違う?企業の財務状況を徹底解説

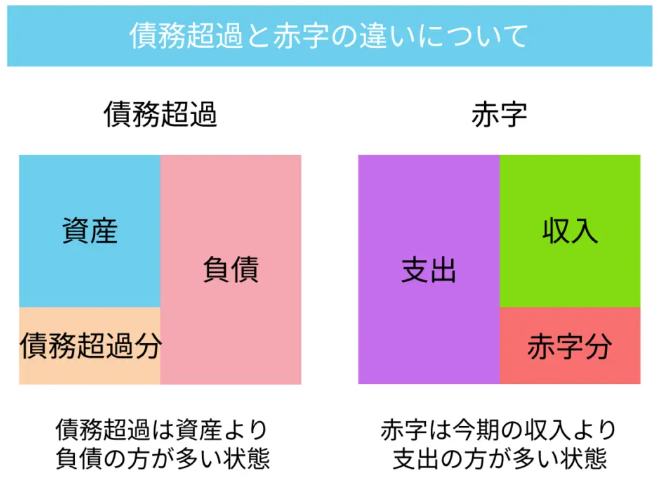

まずはじめに、「赤字」と「債務超過」の違いについて説明します。

「赤字」とは、会社が得たお金(収入)よりも、使ったお金(支出)が多い状態を指します。

たとえば、1年間で1,000万円の売上があっても、運営費や商品の仕入れに1,500万円使ってしまうと、500万円の赤字になります。

赤字は一時的なもので、翌年に売上を増やしたり、支出を減らしたりすれば、黒字に戻ることもあります。

債務超過の深刻さ

次に「債務超過」とは、より深刻な状態です。

これは、会社が持っている財産や資産よりも、借金が多い状態を指します。

たとえば、1,000万円分の財産を持っている会社が、1,200万円の借金を抱えている場合、200万円分の借金が財産を超えています。これが債務超過です。

債務超過になると、借金を返済するための財産が不足しているとみなされ、会社の信用が低下します。

最悪の場合、倒産のリスクも高まります。

引用元:税理士法人小林・丸&パートナーズ 債務超過とは?赤字との違いは?

https://kmptax.co.jp/

簡単に言うと、赤字は「今の収入より支出が多い状態」であり、債務超過は「借金が財産を上回っている状態」です。

赤字が続いても、すぐに会社が危険になるわけではありませんが、債務超過は非常に危険な状況です。

また赤字が続くことで、ゆくゆくは債務超過になる可能性もあるため、早めの対策が必要となります。

このように、「赤字」と「債務超過」は似ているようで、まったく異なります。

それぞれの状態を理解することで、会社が現在どのような状況にあるかを正しく判断できるようになります。

債務超過でもM&Aで事業売却は可能

会社が「借金が多い状態」でも、事業を他の会社に売却することは可能です。

借金が財産よりも多い状態を『債務超過』といいますが、それだけで会社が売れなくなるわけではありません。

その理由は、会社の価値が借金の額だけで決まるものではないからです。

たとえば、借金を抱えている会社でも、その技術、顧客基盤、サービスが他の会社にとって魅力的であれば、価値を見込んで買収されることがあります。

会社の価値には、建物やお金といった目に見えるものだけでなく、長年築いてきた信用、ブランド力、そして従業員のスキルも含まれています。

他の会社が将来的に利益を期待できると判断すれば、借金を抱える会社であっても事業を買ってくれる可能性はあります。

たとえば、借金が多くても、その事業に将来性があると評価されれば、事業を売却することは十分に可能なのです。

事業売却の成功に向けたポイント

また、買い手は自社の成長や拡大を目的として、他社と協力することが多いです。

そのため、たとえ借金があっても、自社に役立つ部分があれば、買収の価値があると判断されることがよくあります。

たとえば、ある薬局が借金を抱えていても、その薬局が地域に多くの顧客を持っていたり、好立地にある場合、それらを活かして事業を拡大できると考える買い手が現れるかもしれません。

さらに、債務超過の会社の売却では、借金の整理や再建計画が交渉の中で行われることもあります。

これによって、売り手は借金を減らしながら、事業の継続を図ることができます。

このように、たとえ会社が多額の借金を抱えていても、事業を他の会社に売却することは可能です。

会社の魅力や将来の可能性をしっかり伝えることで、事業売却のチャンスは広がるでしょう。

債務超過M&A事例に学ぶ:カネボウの化粧品事業売却の場合

ここからは、債務超過に陥ったM&Aの事例として、カネボウ化粧品の事業売却を紹介します。

| M&Aの実施時期 | 2006年2月 |

| M&Aの目的 | ・化粧品事業の強化 ・国内外での市場シェア拡大 ・カネボウブランドの獲得と活用 |

| M&Aの手段 | ・カネボウ化粧品を分社化 ・花王が新会社を設立し、カネボウ化粧品事業を買収 ・カネボウの商標や販売網を獲得 ・カネボウ化粧品部門の従業員約9,300人を引き継ぐ |

| M&Aの買取価格 | 総額約4,000億円 |

このM&Aの要因として、以下の点が挙げられます:

- カネボウ化粧品の高いブランド力と技術力:長年培われたブランド価値と技術が、花王の事業拡大に貢献した。

- 花王の経営資源と化粧品事業への強い意欲:花王の資金力と経営ノウハウが、カネボウ化粧品の再生に活かされた。

- 産業再生機構による適切な支援と再建計画:第三者機関の支援により、円滑な事業再生が可能となった。

M&A後の効果

M&A後のプラス面として、以下の効果がありました。

- 花王グループの化粧品事業の大幅な強化:カネボウブランドの獲得により、国内外での競争力が上がった。

- 国内外での販売網の拡大:特にアジア市場での展開に大きな効果があった。

- 研究資産や生産設備の相互活用:物流・販売拠点の統合や共同流通の対応などにより、累計で100億円以上のコスト削減効果を生んだ。

花王は化粧品事業を強化し、カネボウは事業部の存続を確保した事例として知られています。

債務超過M&Aで損しないために!売却時に経営者が知っておくべき7つのこと

さて次からは、債務超過の状態でM&Aを行う際に、経営者が知っておくべきポイントについて解説します。

【債務超過のM&A:経営者が理解しておくべきポイント】

- 事業の将来性や潜在的な価値を明確に示す

- 債務超過の原因を明確にし、改善策を提示する

- シナジー効果を見込める買い手を探す

- 債権者との交渉を適切に行う

- 適切なM&A手法を選択する

- 早期に行動を起こす

- 専門家のサポートを活用する

順番に紹介します。

事業の将来性や潜在的な価値を明確に示す

債務超過のM&Aにおける1つ目のポイントは、事業の将来性や潜在的な価値を明確に示すことです。

たとえ債務超過の状態であっても、事業の将来性や潜在的な価値をしっかりと説明することが大切です。

これは、M&Aを成功させるために欠かせない重要な要素です。

買い手は、会社の借金の額よりも、その事業が今後どのように成長するかに注目します。

例えば、とあるIT企業が債務超過であっても、その企業が持つ独自のAI技術が他社にはない価値を持つ場合、

買い手はその技術が将来の収益源になると判断することがあります。その結果、積極的に買収を検討するでしょう。

このように、財務状態が悪化している場合でも、技術力やサービスの強みを具体的に示すことで、買い手にとっての魅力を高めることができます。

また、顧客基盤や従業員のスキルも、長期的には重要な資産と考えられます。

これらを具体的にアピールすることが、M&A成功の第一歩となるでしょう。

債務超過の原因を明確にし、改善策を提示する

2つ目のポイントは、債務超過の原因を明確にし、改善策を提示することです。

これにより、買い手に安心感を与えることができます。

例えば、製造業の会社が過剰な設備投資を行い、債務超過に陥ったとします。

この場合、無駄な設備を削減し、生産効率を上げるための具体的なプランを提示することで、買い手はリスクを軽減できると判断するでしょう。

改善策を示すことで、単なる「問題のある会社」という印象から「改善が可能な会社」という、ポジティブな印象を与えることができます。

また、売り手として、コスト削減計画や新たな収益源の確保といった、実行可能な施策を明示することも大切です。

これにより、買い手はリスクが減少すると感じ、取引が進めやすくなります。

シナジー効果を見込める買い手を探す

3つ目のポイントは、シナジー効果を見込める買い手を探すことです。

シナジー効果とは、2つの会社が一緒になることで、単独では得られなかった利益や効率性を生み出すことを指します。

たとえば、ある地域のスーパーマーケットチェーンが、債務超過に陥った食品製造会社を買収した場合、

製造会社の生産能力とスーパーマーケットの販売網を組み合わせることで、コストを削減しながら販売量を増やすことが可能です。

このように、売り手としては、自社の事業が買い手にとってどのように価値を提供できるのかを考えることが重要になります。

最終にはシナジーを見出すのは買い手ではありますが、売り手としてもシナジー効果を期待できる買い手を見つけることが、成功につながる鍵と言えるでしょう。

債権者との交渉を適切に行う

4つ目のポイントは、債権者との交渉を適切に行うことです。

債権者がM&Aに同意しない限り、取引は成立しないため、誠実で透明な交渉が求められます。

例えば、ある小売企業が債務超過に陥った際、債権者と協議を重ね、借金の一部を減額することでM&Aを成立させたケースもあります。

債権者との合意が取れたことで、買い手との交渉もスムーズに進展しました。

債権者に対しては、会社売却後の計画や、どのように債務を返済する見込みがあるかを具体的に示すことが重要です。

これにより、協力を得やすくなり、取引が進みやすくなります。

債権者が納得すれば、M&Aプロセス全体が円滑に進み、最終的には会社の再建に繋がる可能性が高まります。

適切なM&A手法を選択する

5つ目のポイントは、適切なM&A手法を選択することです。会社の状況に応じて、選べるM&Aの方法は一つではありません。

例えば、株式譲渡によって会社全体を売却する方法や、事業譲渡により特定の事業のみを売却する方法があります。

飲食業界の会社が債務超過に陥った場合、赤字の店舗だけを事業譲渡し、他の事業は存続させるといった方法も可能です。

このような手法を選ぶことで、赤字部分を切り離しつつ、会社全体の再建を図ることができます。

適切な手法を選ぶことで、買い手にとってもリスクを最小限に抑えることができ、売り手側の会社も負債の一部を解消する可能性が高まります。

これにより、双方にとって有利な取引が成立することに繋がります。

早期に行動を起こす

6つ目のポイントは、債務超過に気づいたら早期に行動を起こすことです。

時間が経つほど財務状況は悪化し、事業売却を検討する場合、買い手を見つけることが難しくなります。

例えば、ある中小企業は財務状況が悪化し始めた段階で、早めにM&Aの準備を進めた結果、売却を成功させることができました。

早期に対応することで、選択肢が広がり、取引条件も有利になる可能性が高まります。

また、事態がさらに悪化する前に売却を行うことで、より良い条件での取引が期待できます。

迅速な対応は、経営者にとって重要な決断となります。

専門家のサポートを活用する

7つ目のポイントは、専門家のサポートを活用することです。債務超過のM&Aは非常に複雑であり、専門家の支援が欠かせません。

具体的には、M&Aアドバイザーや弁護士、会計士などの専門家と連携することで、法的手続きや交渉をスムーズに進めることができます。

これにより、たとえ債務超過の状態であっても、無事にM&Aを成功させることが可能です。

専門家は、M&A手続きの適切な進め方や、法的リスクの回避方法についてのアドバイスを提供します。

彼らのサポートを受けることで、売り手としての立場を強化し、M&Aプロセスをより効果的に進めることができるでしょう。

債務超過M&A事例に学ぶ まとめ

債務超過の状態で事業を売却する際は、まず事業の将来性や潜在的な価値を明確に示し、買い手にその魅力を伝えることが大切です。

次に、債務超過の原因を明確にし、具体的な改善策を提示することで、信頼感を高めましょう。

さらに、シナジー効果を期待できる買い手を早期に見つけ、迅速に行動を起こすことが重要です。

これにより、最適なM&A手法を選択することが可能となります。

当社では、M&Aを検討している企業や、新規事業としてM&Aを検討される経営者に向けに、個別コンサルティングを提供しています。(M&A仲介は行っておりません)

M&Aを通じて起業を目指している方の支援やM&A業界に就職・転職したいと考えている方にも最適な情報をご提供し、サポートを行っています。

さらに、M&Aに関するオンラインスクールも開講していますので、ご興味のある方は、ぜひLINEにご登録ください。

インターネットの黎明期から20年間マーケターとして活躍

ウマ娘のサイバーエージェント出身

世界的No.1コンサルティング会社、大手保険会社、大手損保会社、大手人材系上場企業など多様な業種のクライアントに対してマーケティングナレッジを活用して課題解決に貢献する

特に、「顧客設定」=「ペルソナ設定」において独自ナレッジを活用し、クライアントビジネスを成功に導く

ペルソナ設定だけで年間1億円の利益創出

ペルソナ設定だけでM&Aでたった1年で投資回収率(ROI)15倍達成