調剤薬局のM&Aは、大手企業や異業種の参入により、ますます活発になっています。

薬局の数はコンビニを超え、業界は飽和状態と言われています。このため、今後も業界再編が進むことが予想されます。

本記事では、企業経営者の皆さまに向けて、調剤薬局のM&Aの実例や売却相場を、分かりやすく解説します。

最後までお読みいただければ、M&Aで失敗しないためのポイントを理解できる内容です。ぜひ最後までご一読ください。

調剤薬局M&Aのリアル 最新事例と市場分析

調剤薬局業界では、大手調剤薬局チェーンやドラッグストアチェーンに加え、異業種企業も参入し、M&Aが活発に進んでいます。

2024年2月には、ウエルシアホールディングスとツルハホールディングスの経営統合が発表されました。

また、同時期にスギホールディングスによる阪神調剤グループの買収も報じられています。

さらに、大手企業だけでなく、投資ファンドや総合商社も調剤薬局業界に参入しており、CVCキャピタル・パートナーズや日本産業推進機構グループ(NSSK)などが大規模な調剤薬局チェーンを買収しています。

また、住友商事や三井物産といった大手商社もヘルスケア分野に注目し、調剤薬局への投資を強化しています。

市場分析

M&Aが活発化している背景には、薬局の数が約6万店に達し、コンビニエンスストアを上回るほど市場が飽和していることが挙げられます。

さらに、地域によっては薬剤師不足が深刻で、人材確保に各社が頭を悩ませています。そのため、M&Aを通じて薬剤師などの人材を確保することが、企業の成長戦略の一部となっています。

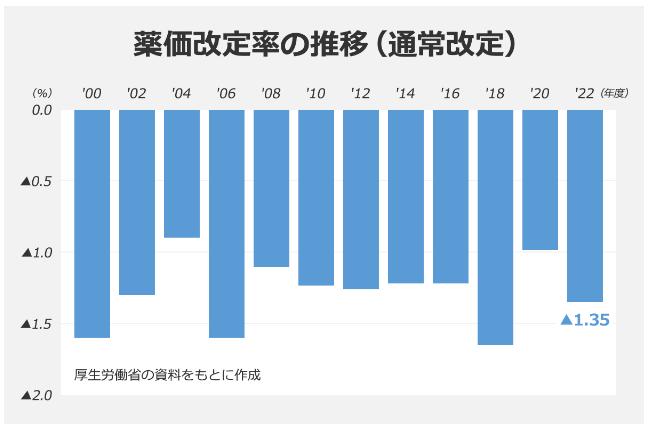

加えて、薬価の下落もM&Aが増加する一因です。

引用元:【展望2022】薬価改定マイナス1.35%「国産ワクチン」実用化なるか

https://answers.ten-navi.com/pharmanews/22387/

規模を拡大し、薬の仕入れコストを削減することで利益を確保しようとする動きが活発です。

その結果、「薬局を売るなら今が最も高く売れる時期」とも言われています。

今後、大手チェーンによる寡占化が進むと予測されます。それに伴い、在宅医療やオンライン服薬指導、さらに設備の機械化やデジタル化への投資が、薬局の生き残りに不可欠な要素となるでしょう。

調剤薬局M&A事例①大手調剤薬局の場合

さて、ここからは調剤薬局M&Aの事例をご紹介します。まず、大手調剤薬局同士のM&Aについて見ていきます。

アインホールディングスによるファーマシィホールディングスの買収

| M&Aの実施時期 | 2022年5月 |

| M&Aの目的 | ・店舗網の拡充 ・中国地方での経営基盤強化 ・患者サービスの向上 ・相互の事業ノウハウの融合 |

| M&Aの手段 | 株式譲渡 (全株式取得による完全子会社化) |

| M&Aの買取価格 | 非公開 |

このM&Aが成功した主な要因として、以下の点が挙げられます。

- 経営理念の共通点:両社の経営理念や企業文化には多くの共通点があり、スムーズな統合が可能だった。

- 地域密着型経営の尊重:アインHDは、ファーマシィHDの地域密着型経営(中国地方)を尊重し、ブランドや経営体制を維持した。

- 相互の強みの活用:アインHDの全国展開ノウハウと、ファーマシィHDの地域密着型サービスを組み合わせることで、相乗効果を生み出すことができた。

- 明確な成長戦略:アインHDの店舗拡大戦略と、ファーマシィHDの専門性強化の取り組みが一致した。

M&A後の効果

M&A後のプラス面として、以下の効果がありました。

- 規模の拡大:アインHDの調剤薬局店舗数は1,200店舗を超え、業界トップクラスとなった。

- 地域基盤の強化:中国地方での店舗数が、34店舗から100店舗に増加し、地域での存在感が高まった。

- 人材育成の強化:ファーマシィHDの社内研修ノウハウと、アインHDの教育システムが融合し、より充実した人材育成が可能となった。

このM&Aにより、アインHDは業界内での競争力をさらに高めることができました。さらに、地域医療への貢献も強化し、患者サービスの向上と経営基盤の強化を両立させた成功例となりました。

調剤薬局M&A事例②ドラッグストアチェーンの場合

次に、ドラッグストアによる調剤薬局のM&Aについてご紹介します。

スギホールディングスによるI&H(阪神調剤グループ)の買収

| M&Aの実施時期 | 2024年8月 |

| M&Aの目的 | ・店舗網の拡大 ・事業ノウハウの融合 ・ヘルスケア事業の強化 ・地域医療への貢献 |

| M&Aの手段 | 株式譲渡 (議決権所有割合61.89%の取得による子会社化) |

| M&Aの買取価格 | 非公開 |

このM&Aの主な要因として、以下の点が挙げられます。

- 相互補完的な事業モデル:スギHDの調剤併設型ドラッグストアとI&Hの調剤薬局事業の組み合わせによって、相乗効果が期待できた。

- 専門性の融合:薬剤師や管理栄養士の専門知識を共有することで、サービスの質の向上が見込まれた。

- 地域医療への貢献:両社の強みを活かし、充実した地域医療サービスが考えられた。

このM&Aにより、スギホールディングスは調剤薬局事業をさらに強化する方針です。総合的なヘルスケアサービスを提供する企業グループとしての地位を確立することが想定されます。

調剤薬局M&A事例③異業種企業の場合

続いて、投資ファンドによる調剤薬局のM&Aについてご紹介します。

日本産業推進機構グループ(NSSK)によるさくら薬局グループの買収

| M&Aの実施時期 | 2023年3月 |

| M&Aの目的 | ・経営基盤の強化 ・収益体質の改善 ・管理体制の抜本的改革 ・企業価値の向上 |

| M&Aの手段 | 株式譲渡 (NSSKが管理する投資事業有限責任組合等を通じた株式取得) |

| M&Aの買取価格 | 非公開 |

このM&Aが成功した主な要因として、以下の点が挙げられます。

- 経営支援の必要性:さくら薬局グループは積極的な買収によって成長してきましたが、財務面で課題を抱えており、外部からの支援が必要だった。

- NSSKの経験とノウハウ:NSSKは独自の経営支援パッケージ「NVP」を活用し、企業価値向上に成功した実績があった。

- 業界の成長性:高齢化社会の進行により、調剤薬局市場は今後も安定した成長が見込まれた。

- 既存の事業基盤:さくら薬局グループは約900店舗を展開し、業界TOP3の地位にある。事業基盤が成長の基礎として評価された。

M&A後の効果

M&A後のプラス面として、以下の効果が期待されます。

- ガバナンス強化:コーポレートガバナンスとコンプライアンス体制が強化され、経営の透明性が向上した。

- 経営管理の改善:経営管理指標(KPI)の可視化や、新しい経営管理手法の導入により、効率的な経営が可能となった。

- デジタル化の推進:積極的なデジタル投資によって、業務の効率化や顧客サービスの向上が図られている。

- 事業拡大の加速:新規出店やM&Aによる追加買収が促進され、さらなる成長が期待されている。

このM&Aにより、さくら薬局グループは財務面での課題を解決し、NSSKの支援を受けて経営基盤を強化しました。これにより、さらなる成長を目指すことが可能となりました。

また、NSSKの経営ノウハウを活用することで、経営効率の改善や新たな成長戦略の実行も期待されています。

調剤薬局売却、いくらで売れる? M&Aのリアルな相場

調剤薬局のM&A相場は、一般的に営業利益の1.2倍から2.5倍程度と言われています。

具体的な金額としては、300万円から1,500万円前後が相場です。

ただし、この金額は薬局の規模や経営状況により大きく変わります。

調剤薬局のM&A価格:高く売れる条件と安くなる理由

高値で売れるケースとしては、以下のような特徴を持つ薬局が挙げられます。

- 立地条件が良い(駅近くや繁華街にある)

- 安定した集客力があり、処方箋の集中率が高い

- 複数の医療機関から処方箋を受け付けている

- 経営が安定し、黒字経営が続いている

- 薬剤師の人数が十分で、人材が確保できている

- 設備が新しく清潔感がある

一方、安値になりやすい薬局には、次のような特徴があります。

- 立地条件が悪く、人通りが少ない場所にある

- 経営状況が悪く、赤字が続いている

- 薬剤師の確保が難しい

- 設備が古く改装が必要

- 特定の医療機関に依存しており、処方箋の集中率が高すぎる

薬局の売却を検討している経営者は、まず自社の強みをしっかり把握し、それを買い手にアピールすることが重要です。たとえば、地域に根付いた信頼関係や独自のサービス、そして健全な経営状況を積極的に伝えることが大切です。

また、自社の価値を十分に見極めた上で、慎重に判断することが求められます。

薬局を安心して任せたい! M&Aで失敗しないための3つの注意点

それではここから、調剤薬局のM&Aで失敗しないための3つのポイントをご紹介します。

情報漏洩への細心の注意

M&Aを進める際には、情報の管理に細心の注意を払うことが大切です。

後継者がいない調剤薬局にとって、M&Aは事業を続けるための重要な手段です。これにより、従業員の雇用も守られます。

しかし、M&Aは非常にデリケートな取引です。取引が成立する前に、たとえ社内の人間であっても情報が外部に漏れると、取引が破談する可能性があります。

たとえば、調剤薬局のM&Aの場合、売却の意向が外部に漏れると従業員や取引先に不安が広がります。

その結果、いくつかの取引先が契約を解消するリスクがあります。さらに、M&A交渉が遅れ、最終的には取引が破談することも考えられます。

さらに、情報漏洩が発生すると、従業員の士気が低下し、企業の信頼性が損なわれる可能性もあります。

また、競合他社に売却情報が漏れれば、不利な条件を提示されるリスクも高まります。

このようなリスクを避けるためには、M&Aを検討する初期段階から情報管理を徹底する必要があります。

具体的には、関係者には情報の取り扱いに注意を促しましょう。また、信頼できる仲介業者を活用することも重要です。

従業員と患者の継承への配慮

次に挙げる注意点は、M&A後に引き継がれる従業員と患者への十分な配慮を行うことです。

たとえば、調剤薬局のM&Aでは、買収後に従業員への説明が不足すると、職場環境の変化に不安を感じた従業員が退職する可能性があります。

結果として、人材不足が生じ、患者への対応が遅れ、サービスの質が低下することにつながります。

このような事態は、M&Aの成功にとって大きなリスクとなります。

従業員は、M&Aの影響を受けるため、買収後には新しい環境にスムーズに適応できるよう、十分な説明とサポートが必要です。特に、処遇や労働環境に大きな変更がある場合は、不安を軽減するために情報提供を徹底することが重要です。

また、患者に対しても配慮が必要です。後継者が不在であっても、患者はこれまでと変わらない信頼できるサービスを期待しています。

サービスの質を維持し、安心感を与えることが、M&A成功のためには欠かせません。

適切な価格評価と交渉

続いての注意点は、適切な価格評価と交渉を行うことです。

調剤薬局の価値は、売上や利益だけでなく、立地、顧客基盤、薬剤師の人数など、さまざまな要素によって決まります。

自社の強みを十分に理解し、それを正しく評価してもらうことが、M&Aで失敗しないための重要なポイントです。

価格交渉では、焦らず慎重に進めることが大切です。

買い手側はできるだけ安く買いたいと考えますが、売り手側としては、自社の価値に見合った適正な価格を求める必要があります。そのため、複数の買い手候補と交渉し、より良い条件を引き出すことも検討しましょう。

さらに、M&Aの目的を明確にすることも欠かせません。

単なる売却にとどまらず、従業員の雇用を守ることや、地域医療への貢献を続けたいという意図を買い手側に伝えることが重要です。

これにより、価格以外の面でも満足のいく取引ができる可能性が高まります。

これらのポイントに注意しながら、慎重にM&Aを進めれば、満足のいく結果を得る可能性が高まります。

後継者不在の問題を解決し、自社の将来、従業員、そして地域医療の未来のため、しっかりと準備と検討を重ね、最善の選択を目指しましょう。

調剤薬局M&A事例から学ぶ まとめ

調剤薬局のM&Aでは、適切な価格評価と慎重な交渉が欠かせません。

さらに、従業員の雇用や地域医療への配慮も大切な要素です。情報管理が不十分だと、不安が広がり、取引が失敗するリスクが高まります。

これらの点に十分注意し、しっかりと準備を進めることが成功の鍵です。

当社では、M&Aを検討している企業や、新規事業としてM&Aを検討される経営者に向けに、個別コンサルティングを提供しています。(M&A仲介は行っておりません)

M&Aを通じて起業を目指している方の支援やM&A業界に就職・転職したいと考えている方にも最適な情報をご提供し、サポートを行っています。

さらに、M&Aに関するオンラインスクールも開講していますので、ご興味のある方は、ぜひLINEにご登録ください。

インターネットの黎明期から20年間マーケターとして活躍

ウマ娘のサイバーエージェント出身

世界的No.1コンサルティング会社、大手保険会社、大手損保会社、大手人材系上場企業など多様な業種のクライアントに対してマーケティングナレッジを活用して課題解決に貢献する

特に、「顧客設定」=「ペルソナ設定」において独自ナレッジを活用し、クライアントビジネスを成功に導く

ペルソナ設定だけで年間1億円の利益創出

ペルソナ設定だけでM&Aでたった1年で投資回収率(ROI)15倍達成